Сиво-бяла заплата чрез авансови средства, Икономика и Живот

В съдилищата непрекъснато се обсъждат шарени схеми за заплати. Причината е проста - работодателят непрекъснато търси сложни начини за изплащане на заплатите на служителите, които им позволяват да избегнат начисляването на данък върху доходите на физическите лица, единен социален данък и пенсионноосигурителни вноски. Един от тези варианти наскоро беше разгледан от Президиума на Върховния арбитражен съд на Руската федерация, който счете за недоказан факта, че служителите получават доходи (материални облаги) чрез отчетни фондове.

Схема: работодателят дава на служителя пари под отчета, които се използват за закупуване на инвентар (наричани по-нататък стоки и материали) за организацията. Тук има само малко предупреждение - продавачите на ценности не са истински. Няма информация за тях в Единния държавен регистър на юридическите лица, в Държавния регистър на индивидуалните предприемачи. TIN в документите не съществува или е на някой друг. Да, и посочените в касовите бележки касови апарати не са регистрирани.

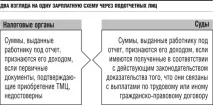

Данъчните служители, когато се сблъскат с подобни фалшификации, реагират на недостоверни документи по почти същия начин - отхвърлят ги, а спорните суми считат за доход, върху който трябва да се плати данък. За получател на дохода се признават само служители, които са влезли в правоотношения с неизвестни лица, а работодателят носи отговорност като данъчен агент на служителя.

Има ли полза?

Подобна ситуация се случи и с новгородската организация, която "падна" върху доходите, от които данъчните власти, ръководени от чл. 123 от Данъчния кодекс на България (незаконно непрехвърляне на данъци), поиска да заплати сумите на данъка върху доходите на физическите лица, UST, застрахователните премии за задължително пенсионно осигуряване, размера на лихвите и глобите.

Трябва да се отбележи, че има един нюанс, който от „сивата“ схема го прави обичаен начин за закупуване на стоки и материаличрез отговорни лица е приемането от организацията на придобити ценности по предписания начин, изпълнение и одобрение на всички свързани документи от отговорни лица, по-специално авансови отчети, разходни нареждания, фактури. Точно това направи новгородската организация, която търсеше истината в съда.

В хода на данъчна ревизия бяха разкрити ненадеждни първични документи в новгородската организация (информация за продавача на стоки и материали липсваше в Единния държавен регистър на юридическите лица, в документите беше посочен чужд TIN). Въз основа на резултатите от проверката за оспорваните суми, които се считат от данъчните власти за размер на доходите на служителите, са начислени сумите на данък върху доходите на физическите лица, застрахователни премии към пенсионния фонд, санкции и глоби.

Организацията се опита да оспори решението на данъчните власти. Първите две съдилища не го подкрепиха и се съгласиха с данъчния орган: ненадеждните документи не могат да бъдат доказателство за прехвърляне на спорни суми, следователно те трябва да бъдат признати като доход на служител (икономическа изгода), който е влязъл в правни отношения с официално несъществуващо лице.

Както отбелязва президиумът на Върховния арбитражен съд на Руската федерация, данъчната инспекция не е предоставила доказателства, че оспорваните суми са икономическа изгода на служителите.

Почтеността на съвестта на организацията

Аргументите, че касовите апарати, посочени в касовите бележки, не са регистрирани в посочените юридически лица, или информацията за продавачите не е в базата данни на федералните информационни ресурси, или документите посочват неправилен, чужд TIN, сами по себе си не могат да служат като основа за признаване на тези суми като доход на отговорни лица.

Надеждността на оправдателните документи, представени от служителите, потвърждаващи направените разходи, се определя от самата работодателска организация,която носи риска от отговорност за своята стопанска дейност и не засяга правната оценка на отношенията, възникнали между самата организация и нейните служители като данъкоплатци.

Изобретателността на данъчните служители, които усърдно се опитват да подготвят висококачествена доказателствена база за схемите за заплати, е достойна за уважение. Но техните доказателства не винаги се приемат от съда. Например данъчните власти на Свердловска област, след като са идентифицирали признаци на схема чрез счетоводители, са съставили протоколи за разпит на свидетели, които показват, че организацията действително е платила за работата. Данъчният орган се е запасил с ведомости за заплати и чернови на записи за издаване на заплати. Изглежда, че доказателствата са неопровержими. Но…

Трябва да се отбележи, че в този случай отговорните лица са отишли по-далеч от своите колеги според схемата, разгледана от Президиума на Върховния арбитражен съд на Руската федерация. Получените средства не са върнати в касата на работодателя и са изписани от управителя в счетоводството като вземания, несъбираеми, поради изтичане на 1 година, предвидена в чл. 392 от Кодекса на труда на Руската федерация, по време на който работодателят има право да сезира съда по спорове относно обезщетение от служителя за вреди, причинени на работодателя.

И въпреки този факт съдът прецени, че по делото няма доказателства получените от служителите средства да са свързани с плащания по трудов или друг гражданскоправен договор. И това е основният аргумент при доказване на схемата за заплати чрез подотчетни лица.

И така, какви твърди доказателства могат да подкрепят използването на „сива“ схема за заплати?

Несъмнено свидетелствата могат да станат такива, ако бъдат получени в рамките на данъчна проверка.

Ако се получат доказателства, които служителят е получилотчетни средства са изразходвани от него за лични цели, тогава данъчните власти ще празнуват победата. Такива доказателства могат да бъдат получени от самия служител, въпреки че е малко вероятно данъчните власти да могат да получат доброволно признание за данъчни грехове и ако го направят, тогава най-вероятно това не е схема, а недоразумение.

Обобщавайки, може да се каже, че въпреки опитите на данъчните власти да „изтеглят“ отчетните суми към заплатата и да начислят върху определената сума няколко данъка (данък върху доходите на физическите лица и единен социален данък) и осигурителни пенсионни вноски, съдилищата безпристрастно изискват доказателства, с които данъчните власти не се справят така, както им се иска. Те може да не са в състояние да идентифицират схеми за заплати, но ако бъдат открити ненадеждни документи от счетоводители, те все пак ще трябва да бъдат изключени от разходите, които намаляват облагаемата основа за данък върху дохода.