10.6. Хеджиране на вариационен марж

Горното правило за съпоставяне на броя на позициите на паричните и фючърсните пазари обаче има едно изключение, което е свързано с приноса на маржа върху фючърсната позиция. За по-добро разбиране си представете търговец на благородни метали с 50 000 унции злато и къса позиция от 500 фючърсни контракта. Ако цените се покачат рязко, да речем от $400 на $500, той ще трябва да плати огромна сума в брой. Тези вноски не плащат лихва и запасите от стоки не генерират паричен поток, въпреки че тяхната стойност се е повишила с повишаването на цените. В този случай цената на маржа ще бъде приблизително $5 млн. Възвръщаемостта на тези пари ще бъде $600 000. на година, ако дилърът получи 12% от капитала си.

За да подобрят ефективността на хеджирането, опитните хеджъри използват практика, известна катохеджиране на вариационен марж(хеджиране на вариационен марж, недостатъчно хеджиране). Ако късата позиция на фючърсния пазар е малко по-малка от тази на акциите, тогава увеличението на цената ще даде нетна печалба за нехеджираната част от акциите. Ако нехеджираната позиция е с правилния размер, тази печалба ще съответства точно на загубата на лихва върху вариационния марж на възходящ пазар. При спад на пазара лихвите, спечелени от притока на вариационния марж, ще покрият загубата на стойност на нехеджираната част от инвентара.

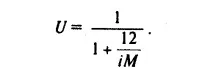

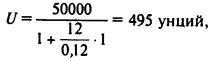

Помислете за метода за определяне на обема на нехеджираната част, обозначавайки:

I— размер на инвентара,

U —нехеджирана част от акциите,

ΔΠ—промяна на цената,

i— ефективни лихвени проценти,

M —брой месеци, през които се заема длъжността.

Загубите от лихви върху променлив марж са приблизително равни на:

Печалбата от инвентара е равна на:

Нека сравним тези двеизрази:

В нашия пример, ако годишният лихвен процент е 12% и периодът на задържане на договора е един месец, тогава

или за един договор.

Колко важно е да се използват възможностите за хеджиране на вариационния марж? В много случаи това няма голямо значение, така че повечето участници на пазара просто пренебрегват подобни рискове. Но в някои случаи те играят значителна роля. За да се оцени за всеки отделен случай значимостта на тези рискове, е необходимо:

• преценете какви биха могли да бъдат цените в най-лошия случай,

• изчислете променливия марж, който ще трябва да бъде платен в този случай,

• Изчислете разходите, които ще бъдат причинени от необходимостта да вземете пари назаем, за да платите марж по кредита (или други разходи, свързани с това).

Чрез сравняване на тяхната максимална възможна цена (най-лошия сценарий) с ползата от фиксирането на цената с фючърсни договори, човек може да реши дали изобщо да използва този метод. Ако все още струва, тогава в допълнение към горния метод можете да използвате друг. Състои се в отваряне на т. нар. "опашни" позиции или позиции на непълно хеджиране (опашка, подхеджиращи позиции). Тези вторични позиции са малка част от същите оригинални фючърси, само обърнати (т.е. ако първоначалните позиции са били за покупка, тогава вторичните позиции са за продажба и обратно). В идеалния случай печалбите от опашните позиции компенсират разходите за плащане на вариационен марж на първоначалните позиции.

Очевидно броят на позициите на "опашката" става най-важният въпрос тук. Ако има твърде много от тях, тогава самото първоначално хеджиране ще загуби всякакъв смисъл. Нокакво означава "също"? Определянето на оптималната сума е доста трудно, изисква много опит и във всеки случай може да се направи само приблизително и следователно понякога печалбата от позициите на "опашката" ще надвишава цената на вариационния марж, а понякога може да не е достатъчна. И така, броят на позициите на "опашката" (т.е. броят на фючърсните договори за "опашката") може да се изчисли по следната формула:

къдетоn —е броят на фючърсите за опашката,

N —брой фючърсни договори в начална позиция,

RVM —приблизителната ставка, при която ще трябва да вземете заем, за да платите променливия марж,

d —брой дни за използване на кредита.

Знакът минус от дясната страна на уравнението означава, че позициите на "опашката" са противоположни на първоначалните позиции, т.е. ако имате 100 договора за покупка (дълга позиция), тогава "опашката" ще се състои от няколко договора за продажба (къса позиция). Очевидно е, че стойносттаdпостоянно ще се променя. В допълнение,RVM може да се промени няколко пъти.Понякога рязкото увеличение на ставките може да доведе до увеличаване на броя на договорите в „опашката“, но обикновено с наближаването на датата на доставка за фючърсите, броят на „опашката“ позиции намалява. По този начин, за най-ефективното управление на риска, броят на договорите в "опашката" трябва постоянно да се преглежда.

Методът за осигуряване с помощта на позиции "опашка" е подходящ за всички участници на фючърсния пазар, независимо от вида на договорите, особено ако има много договори.

n = -100 • 0,10 • (165/360) = -4,6.

С други думи, първоначалната хеджираща позиция беше 100 договора за покупка, а опашката е 5 договора за продажба. В резултат на това фирмата е в дълга позицияот 95 договора.

Таблица 10.14. Изчисляване на броя на позициите "опашка"