Дюрация и нейното влияние върху цената на облигация

Дюрация (от английски duration - „продължителност“) е среднопретегленият падеж на облигация. Той показва средното време, за което ще върнем напълно инвестициите си в дългови ценни книжа. Следователно, когато инвестираме в облигации, при други равни условия, трябва да изберем облигации с по-кратка дюрация.

Дюрацията е и най-важната характеристика на паричния поток на облигациите, тъй като определя неговата чувствителност към промените в лихвения процент. В тази връзка дюрацията може да се разглежда като мярка за лихвения риск на една облигация.

- Колкото по-голяма е продължителността, толкова по-голям е лихвеният риск на облигацията.

- Колкото по-малка е продължителността, толкова по-нисък е лихвеният риск на облигацията.

Цената на облигация с по-дълъг падеж ще бъде по-зависима от лихвения процент, отколкото цената на облигация, която е дължима в близко бъдеще. Това се дължи на факта, че при изчисляване на дюрацията плащанията по една облигация се оценяват, като се вземе предвид обезценяването на парите във времето. Например, изчисляването на продължителността на търгуване на облигации по номинал с матуритет от 3 години и купонна доходност от 10% годишно би изглеждало така:

Както се вижда, дюрацията на тази облигация е 2,74 години, което е по-малко от нейния период на обръщение (3 години). Следователно, когато се каже, че една облигация има продължителност от 3 години, това означава, че облигацията има същата чувствителност на цената към колебанията на лихвените проценти като 3-годишна облигация с нулев купон.

- Дюрацията на облигация с нулев купон винаги е равна на нейния падеж.

- Дюрацията на купонната облигация винаги е по-малка от падежа.

- С увеличаването на доходността продължителността на купонната облигация намалява и обратно.

Как лихвените проценти влияят на облигациите?

Като правило, за всяко увеличение илинамаление на лихвените проценти с 1%, цената на облигацията ще се променя приблизително с 1% в обратна посока за всяка година от срока.

Зависимост на дюрацията на облигацията от промените в лихвените проценти на пазара. Източник: Blackrock.

Ето как работи:

Повишена лихва с 1%: а) Облигации с продължителност 2 ще паднат с 2%. б) Облигации с продължителност 5 ще паднат с 5%. в) Облигации с дюрация 10 ще паднат с 10%.

Намалиха лихвата с 2%: а) Облигациите с продължителност 2 ще нараснат с 4%. б) Облигации с продължителност 5 ще се повишат с 10%. в) Облигациите с дюрация 10 ще поскъпнат с 20%.

Продължителността също е добре описана в тази статия: Облигации: продължителност – обяснено с примери

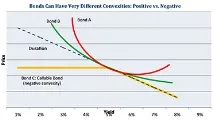

Какво е „издутината“ на една облигация?

Bulge измерва степента, до която дюрацията на една облигация се променя с колебанията на лихвения процент. За облигациите без възможност за пускане „набъбването“ винаги е положително, тъй като промяната в доходността не влияе върху плащанията по облигациите. Ако обаче това е облигация с изискуемо плащане, тогава изплащанията се променят.

В този случай продължителността намалява с увеличаването на доходността, което води до отрицателна „изпъкналост“ (Negative Convexity) поради формата на кривата на доходност. Отрицателна изпъкналост се демонстрира от облигации с изискуемо плащане и обезпечени с ипотека ценни книжа. Най-лесният начин да разберете как се държи хартията с отрицателна издутина е с помощта на тази графика.

Издутина на облигация. Източник: Raymondjames.com

Графиката показва, че: облигация A (облигация A) с по-положително „набъбване“ ще бъде по-малко засегната от промените в лихвените проценти, отколкото облигация B (облигация B) с по-малко положително „набъбване“. От друга страна, цената на облигация C (Bond C), която има отрицателна стойност„Изпъкналостта, когато лихвите се покачат, ще се промени повече, отколкото когато паднат.

Резюме

Дюрацията е средният размер на общите плащания по дългова ценна книга, започвайки от днес до нейния падеж. С нарастването на броя на потенциалните изплащания нараства и коефициентът на продължителност. Колкото по-висок е коефициентът на дюрация, толкова по-висок е лихвеният риск на една облигация и обратно.

В контекста на очакваното увеличение на лихвените проценти облигациите с по-кратка дюрация са оптимални за инвестиции. Цената им ще падне по-малко от облигациите с по-голяма продължителност.

Ако се очаква лихвените проценти да паднат, тогава трябва да се изберат облигации с по-голяма продължителност. Когато доходността на облигациите намалява и цените се повишават, те се чувстват по-стабилни и стойността им пада по-малко.