Оценка на бизнеса с помощта на пример за метод на капитализация

ТЕОРИЯ И ПРАКТИКА ЗА СТУДЕНТИ И ИЗСЛЕДОВАТЕЛИ

Оценка на бизнеса с помощта на метода на капитализация: пример

Представен е пример за оценка на бизнеса чрез капитализация на печалбата, изчислена на базата на действителната рентабилност на продажбите и прогнозните приходи (обосновани на базата на линеен тренд). Коефициентът на капитализация, равен на дисконтовия процент, се изчислява с помощта на кумулативния конструктивен модел.

1. Метод на капитализация на дохода: основни допускания

При оценката на стойността на АД "Санаториум-профилактика" като стабилен печеливш бизнес е приложен методът на капитализация на доходите.

Прилагането на метода на директната капитализация при оценката на бизнеса на АД "Санаториум-профилактика" се основава на следните основни допускания:

- бизнесът е успешен, в бъдеще се предвижда предприятието да получава стабилни печалби за неопределено дълъг период от време;

- съществуващите тенденции в ретроспективната динамика на приходите от продажба на услугите на компанията ще продължат и в бъдеще;

- действителната рентабилност на продажбите на предприятието ще остане в бъдеще

- прогнозната стойност на печалбата може да се изчисли въз основа на прогнозата за приходите от продажбата на услуги и рентабилността на продажбите;

- не се очаква промяна в стойността на обекта в бъдеще.

Методът на капитализиране на дохода при оценката на бизнеса се основава на изчисляването на неговата стойност с помощта на следната формула:

- където V е стойността на предприятието (бизнеса);

- I - капитализирана база (нетна печалба);

- R е коефициентът на капитализация.

2. Изчисляване на капитализираната печалба

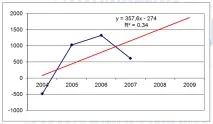

В резултат на изследване на закономерностите в динамиката на нетната печалба на предприятието за 2004-2007 г. разкри липсатаясно изразена тенденция при този показател (виж фиг. 1).

Фиг. 1. Динамика на нетната печалба на АО "Санаториум-диспансер" с линейна линия на тренда, хиляди рубли.

Въпреки това през 2007г има нарастване на приходите, което продължава и в началото на 2008г. Еднократно намаление на нетната печалба през 2007г не съответства на реалната ситуация на ръст на продажбите и стабилна рентабилност на оценявания бизнес. Въз основа на гореизложеното прогнозата за нетната печалба се основава на прогнозата за приходите от продажби на услуги на компанията.Практика за прогнозиране на приходите въз основа на линеен тренд

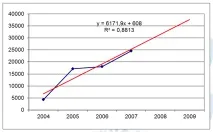

Приходи 2008-2009г прогнозирани на базата на линеен тренд по актуални данни на предприятието за 2004-2007г. (виж фиг.2). Линейната тенденция, показана на фиг. 2, отразява текущата тенденция в приходите от продажби на корпоративни услуги, тъй като коефициентът на определяне от 0,88 е доста голям (над 0,8). Въз основа на идентифицираната зависимост в таблица 2 е изчислена прогнозната стойност на постъпленията от продажби на предприятието.

Фиг.2. Динамика на постъпленията от продажби на АД "Санаториум-профилактика" с линейна линия на тенденция, хиляди рубли.

Прогнозна печалба за 2008-2009г изчислени въз основа на прогнозните приходи и средната рентабилност на продажбите на предприятието за 2005-2007 г. (виж таблица 1) До 2004г рентабилността не е изчислена, тъй като дейността на дружеството е нерентабилна.

Таблица 1 - Динамика на основните показатели на финансовите резултати на АД "Санаториум-профилактика"

| Име на индикатора | по действителни данни (използвани при изчисленията) | справка | ||||

| 2004 г | 2005 г | 2006 г | 2007 г | 1 кв. 2007 г | 1 кв. 2008 г | |

| Приходи отпродажби на услуги, хиляди рубли | 4 318 | 17 187 | 18 039 | 24 607 | 6 291 | 4032 |

| Нетна печалба, хиляди рубли | -484 | 1031 | 1 322 | 611 | 521 | -255 |

| Възвръщаемост на продажбите (на базата на нетната печалба) | -единадесет% | 6% | 7% | 2% | 8% | -6% |

| Средната стойност на възвръщаемостта на продажбите (според нетната печалба) за 2004-2007 г. | 5% |

Въз основа на идентифицираните зависимости са изчислени прогнозните стойности на приходите от продажби на компанията и нетната й печалба за 2008-2009 г. (виж таблица 2).

Таблица 2 - Изчисляване на стойността на капитализираната база на OJSC "Санаториум-профилактика"

| Име на индикатора | стойности на индикатора | Забележка | |||||

| според действителните данни (виж таблица 1) | прогноза въз основа на установената зависимост | ||||||

| 2004 г | 2005 г | 2006 г | 2007 г | 2008 г | 2009 г | ||

| Приходи от продажба на услуги, хиляди рубли | 4 318 | 17 187 | 18 039 | 24 607 | 31 468 | 37 639 | прогнозата се основава на линеен тренд y=6171.9x+608. |

| Нетна печалба, хиляди рубли | -484 | 1031 | 1 322 | 611 | 1 573 | 1 882 | прогноза - според средната рентабилност за 2004-07 г. на ниво от 5% (виж таблица 1) |

| Рангове на нетната печалба | х | 3 | 4 | 5 | 2 | 1 | низходящ: максимална стойност - най-добър резултат |

| Специфични тегла на стойностите на нетната печалба за изчисляване на капитализираната база | х | 0,200 | 0,267 | 0,333 | 0,133 | 0,067 | съотношението на ранга по показател към общата сума на ранговете |

| Капитализирана база - среднопретеглена за 2005-2009г. | х | 1098 хиляди рубли | |||||

| х | 1 098 000 рубли |

Практиката за изчисляване на капитализираната база чрез комбиниране на данни за действителната и прогнозираната нетна печалба: крайната нетна печалба, използвана като капитализирана база, се определя като среднопретеглената стойност на нетната печалба за 2005-2009 г. – т.е. две години преди датата на оценката; за годината, съответстваща на датата на оценка (2008 г.) и за двете години от прогнозния период. В същото време най-значими според оценителя са данните от 2007 г.; следваща по важност - 2006г. и 2005 г.; и накрая 2008, 2009 г.3. Изчисляване на коефициента на капитализация

Коефициентът на капитализация е равен на дисконтовия процент и се изчислява чрез кумулативен конструктивен модел чрез сумиране на безрисковата норма на възвръщаемост и рисковите премии.

Рисковата премия е възвръщаемостта, която инвеститорът изисква като компенсация за допълнителния риск, свързан с инвестирането в дадена компания в сравнение с безрискова инвестиция.

Кумулативният конструктивен модел по най-добрия начин отчита всички видове инвестиционни рискове, свързани както с фактори от общ характер за индустрията и икономиката, така и със спецификата на оценяваното предприятие. В резултат на анализа, извършен от OJSC "Санаториум-профилактика", стойността на коефициента на капитализация е изчислена в размер на 15% (виж Таблица 3).

Таблица 3 -Практиката на изчисляване на дисконтовия процент според кумулативния конструктивен модел

| Вид на риска | Интервал на оценка, % | Параметри на риска | Значение, % | Забележка |

| безрисков курс | 9.0 | Средният годишен лихвен процент по депозитите в Сбербанк на Руската федерация, който принадлежи към банките от най-високата група за надеждност (A3) | ||

| Ключово лице, качество и дълбочина на управление | 0-5 | Независимост (зависимост) от една ключова фигура; наличие (отсъствие) на управленски резерв | 1.0 | Съществуващата управленска структура на предприятието отразява стандартния подход за изграждане на управленска вертикала в предприятието. Фирмата има известен управленски резерв. |

| Размер на предприятието | 0-5 | Голямо (средно, малко) предприятие; формата на пазара, на който компанията работи от позицията на предлагането: монопол или конкурент | 1.0 | Санаториумът е по-вероятно да бъде средно предприятие, което определя ниско ниво на риск |

| Финансова структура (източници на финансиране на фирмата) | 0-5 | Съответстващ на нормите (надценен) дял на заемните източници в общия капитал на дружеството. | 1.0 | Фирмата е финансово стабилна; разработката се финансира със собствени средства и дългосрочно привлечени средства |

| Стокова и териториална диверсификация | 0-5 | Широк (тесен) асортимент от продукти; териториални граници на пазара на продажби (външни, регионални, местни) | 3.0 | Степента на диверсификация на услугите, предоставяни от предприятието, е ниска (95% от приходите от продажби се падат на дела на ремонтните дейности). Фирмата работи на местния пазар. |

| Диверсификация на клиентела | 0-5 | Формата на пазаракоито компанията оперира от позицията на търсенето: броят на потребителите на продуктите; дял от продажбите на потребител | 0,0 | Степента на диверсификация на клиентелата е висока. |

| Печалба: Нормална и ретроспективна предвидимост | 0-5 | Наличие (липса) на информация за последните няколко (три до пет) години за дейността на компанията, необходима за прогнозиране. | 0,0 | През разглеждания период предприятието е работило рентабилно, като на оценителя са предоставени финансови отчети за последните четири години. |

| Общо: | 15.0 |

4. Изчисляване на стойността на обекта на оценка по метода на капитализация на дохода

Изчисляването на стойността на предприятието по метода на директната капитализация е представено в таблица 4.

Таблица 4 - Изчисляване на разходите на OJSC "Санаториум-профилактика" по метода на пряка капитализация

| № п / стр | Име на индикатора | Мерна единица рев. | Забележка | Стойност на индикатора |

| 1 | Капитализирана база (V) - средната стойност на нетната печалба за 2004-2009 г. | търкайте. | Таблица 2. | 1 098 000 |

| 2 | Коефициент на капитализация (R) (в размер на дисконтовия процент) | % | Таблица 3. | 15% |

| 3 | Стойността на предприятието по метода на пряката капитализация (V=I/R) | търкайте. | 3.=1./2. | 7 320 000 |

По този начин цената на ОАО Санаториум-Профилактика OJSC по метода на директната капитализация към датата на оценката е 7 320 000 рубли.