Статия Промяна на метода на амортизация в данъчното счетоводство

Давидовская Ирина Леонидовна, заместник-директор на Камарата на данъчните консултанти

Въпрос: Организацията използва линейния метод на амортизация за данъчни цели. От новия данъчен период планира да премине към нелинеен метод. Как да го подредите? Необходимо ли е да се преизчислява амортизация на дълготрайни активи, въведени в експлоатация през предходни данъчни периоди? Как да изчислим амортизацията при промяна на метода на амортизация на дълготрайните активи в данъчното счетоводство? Какъв е курсът на действие, ако дадено предприятие реши да се върне към метода на линейната амортизация? А.Н. Тайченко, Псков

Отговор: От началото на новия данъчен период - 2011 г. - данъкоплатецът има право да промени метода на амортизация. Например, преминете от линеен метод на амортизация към нелинеен. В същото време е необходимо да се помни за 2 ограничения при прилагането на нелинейния метод.

Първо, съгласно параграф 1 от член 259 от Данъчния кодекс на България, данъкоплатецът има право да премине от нелинеен към линеен метод на амортизация не повече от веднъж на всеки 5 години. Какво означава "не повече от веднъж на 5 години"? Това е поредната загадка на законодателя. Но очевидно се е имало предвид, че данъкоплатецът, след като е преминал към прилагането на нелинейния метод, трябва да го прилага най-малко 5 години.

На второ място, при използване на нелинейния метод за сгради, конструкции, преносни устройства, нематериални активи, включени в амортизационни групи 8-10, продължава да се прилага линейният метод на амортизация.

Когато решавате да преминете към нелинеен метод на амортизация, трябва ясно да разберете, че използването му значително увеличава обема на счетоводната тежест поради необходимостта от едновременно поддържанесчетоводно и данъчно счетоводство и определяне на временни разлики в съответствие с изискванията на PBU 18/02. И така, организацията премина към нелинеен метод на амортизация. Необходимо е това да се коригира в счетоводната политика за данъчни цели и да се извърши подготвителна работа. а именно:

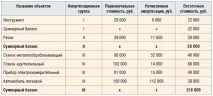

разпределят всички дълготрайни активи и нематериални активи по амортизационни групи въз основа на полезния живот на тези обекти, установен при въвеждането им в експлоатация;

при прилагане на увеличаващи (намаляващи) коефициенти - за формиране на подгрупи като част от амортизационни групи;

изчислява общото салдо на всяка амортизационна група (подгрупа) в началото на данъчния период.

Имайте предвид, че не е необходимо да преизчислявате размера на начислената преди това амортизация. Подготвителната работа е свързана с характеристиките на нелинейния метод: за разлика от линейния метод, амортизацията се изчислява не по обект, а общо по амортизационната група (подгрупа). Размерът на амортизацията, начислена за 1 месец за амортизируемо имущество, се определя като произведение от общия баланс на съответната амортизационна група (подгрупа) на 1-ви ден от месеца, за който се определя сумата на амортизацията, и нормата на амортизация, установена в параграф 5 на член 259.2 от Данъчния кодекс на Руската федерация.

В бъдеще общият баланс на всяка амортизационна група (подгрупа) може да се увеличи или намали. Например, той се увеличава, когато се пускат в експлоатация нови обекти на амортизируема собственост, извършват се работи по реконструкция, довършване, допълнително оборудване, модернизация, техническо преоборудване и намалява с начисляване на амортизация, изхвърляне на амортизируема собственост.

където Sn е остатъчната стойност на обекта след n месеца след неговотовключване в съответната амортизационна група (подгрупа); S е първоначалната цена на обекта; n - броят на пълните месеци, изминали от деня, в който посоченият обект е бил включен в съответната амортизационна група до деня, в който е бил изключен от тази група; k е нормата на амортизация.

И така, остатъчната стойност на автомобила: 38 000 рубли. x (1 - 0, 01 x 5, 6) 2 = 33 863 рубли.