Борисов А

В момента българският пазар показва бърз растеж на обемите на кредитиране. Този факт се дължи в по-голяма степен на натрупването на свободни парични средства от банките. По този начин кредитният портфейл на банките както за юридически, така и за физически лица нараства.

В момента застраховането на кредитен риск в България не се наблюдава навсякъде и се счита за нова и не напълно развита област. С развитието на сътрудничеството между застрахователните компании и банките постепенно се проявява интересът на банките към застраховане срещу кредитни рискове, което се дължи на нарастване на кредитирането. Не всички български застрахователни компании обаче са готови да приемат тези рискове за застраховане.

Кредитният риск може да се определи като най-значимият риск за българските банки. Въпросите, свързани с елиминирането и минимизирането на кредитния риск, стават все по-важни в настоящата ситуация [1].

Доскоро наборът от инструменти за застраховане на кредитния риск беше неоправдано стеснен в сравнение с методите за застраховане на валутен или лихвен риск. В допълнение към класическите методи за застраховане на кредитен риск, усвоени и вече използвани от българските застрахователи, заслужава да се разгледат най-новите методи, които вече се използват успешно в практиката на западни компании [2].

Такива инструменти са кредитни деривати (деривативни финансови инструменти), които са финансови инструменти, които позволяват на бенефициента да прехвърли кредитния риск по посочения актив на гаранта, без да прибягва до действителната продажба на актива. В този случай обикновено тези активи са собственост на бенефициента. Най-важната отличителна черта на кредитните деривативни финансови инструменти е фактът, че теинструменти отделят държането и управлението на кредитния риск от другите количествени и качествени аспекти на държането на финансови активи, като по този начин позволяват на участниците на пазара да търгуват с риск и актив поотделно. Всъщност отделянето на кредитния риск от актива под формата на независим обект на търговия беше източникът на появата и последващото формиране на независим пазар за кредитни деривативни финансови инструменти, чиито членове получиха възможност да преразпределят кредитните рискове помежду си, без дори да формализират прехвърлянето на собствеността върху активите, лежащи в основата на договорите.

По този начин кредитните деривативни финансови инструменти са суапове, опции, варанти, форуърди или други подобни инструменти, при условията на които плащанията от едната страна или двете страни се основават на промени в стойността на заем или облигация, или портфейл от облигации и заеми [3].

Тъй като кредитните деривативи предоставят повече възможности за застраховане на кредитен риск, те се отличават по изгоден начин от инструменти с подобна функционалност, класически за пазара на застрахователни услуги. Най-широко използваният инструмент на пазара на кредитни деривати е суапът за кредитно неизпълнение (CDS). Този инструмент е най-достъпният и ликвиден продукт, който позволява и най-ползотворно застраховане на кредитен риск. По-долу е дадена по-подробна структура на този инструмент. Този производен финансов инструмент позволява на участниците да делегират кредитен риск както за отделни заеми, така и за кредитни портфейли.

Суаповете за кредитно неизпълнение се разделят на:

- за суапове на едно име;

- заменикредитна кошница (кошница суапове);

- суапове на суап за индекс на кредитно неизпълнение;

Суапът за кредитно неизпълнение е двустранен финансов договор, по силата на който купувачът на кредитна защита извършва периодични плащания към продавача на кредитна защита, обикновено изразени в базисни пунктове по номинална стойност, в замяна на плащане, свързано с кредитно събитие върху актива, лежащ в основата на суапа. Като цяло плащанията се извършват на тримесечна или годишна база, действайки като премия за кредитния риск на продавача. При краткосрочни договори премията се изплаща на базата на еднократна сума. Схемата на транзакцията е показана на фиг. 1.

Като универсален инструмент с широк набор от функции, суаповете за кредитно неизпълнение предоставят на потенциалните потребители изключително широки възможности в областта на застраховането на кредитен риск. На първо място, суаповете за кредитно неизпълнение позволяват минимизиране до приемливо ниво или пълно изравняване на риска от концентрация и ефективна диверсификация на кредитния портфейл.

Този факт се определя от факта, че закупуването на суапове за кредитно неизпълнение дава възможност на банките да извадят от баланса неблагоприятни по отношение на концентрация кредитни активи, като по този начин подобряват структурата на кредитния портфейл. Отписването на част от кредитите от баланса позволява на банките да освободят своите кредитни линии и в най-голяма степен да отговарят на утвърдените банкови стандарти, главно в частта, която се отнася до регулирането на банковия капитал [4]. В същото време поддържането на тези стандарти на подходящо ниво не изисква прекъсване на кредитните отношения между банките и проблемните кредитополучатели, както се случва с другитрадиционни методи за застраховане на кредитен риск.

Продажбата на суапове за кредитно неизпълнение дава възможност за диверсификация на портфейла чрез придобиване на други видове кредитен риск, като същевременно намалява общия риск от концентрация. Изборът на тази или онази стратегия зависи от степента, в която банката е склонна към риск. В случай, че банката заключи, че има неоправдано високо ниво на кредитен риск, тогава най-разумното решение би било закупуването на суапове за кредитно неизпълнение. Ако банката първоначално е била много консервативна и нивото на риск не надвишава определените показатели, а рискът от концентрация също е доста висок, тогава си струва да направите сделка за продажба на суапове.

Следващият факт е, че суаповете за кредитно неизпълнение се характеризират на международния застрахователен пазар като доста ефективно средство за застраховка срещу промени в нивото на кредитните спредове.

Суаповете за кредитно неизпълнение не са статични инструменти, които се показват само когато възникне кредитно събитие. Те са чувствителни към пазарните събития и тяхната периодична пазарна преоценка е тясно свързана с промените в нивото на кредитните спредове [5]. Това дава възможност те да се използват не само като средство за застраховка срещу кредитен риск, но и като ефективен инструмент за хеджиране на неблагоприятни промени в кредитните спредове. Когато суапове за кредитно неизпълнение се използват за тази цел, условията на договора обикновено определят праговата стойност на кредитния спред на конкретния актив като кредитен случай.

Голям брой големи банки, занимаващи се с дългосрочно търговско финансиране, използват различни схеми за кредитиране (например револвиращи заеми), както и суапове и портфейли с опции. ТНК, финансирани по тези схеми, които имат и дветеПо правило значителни суми вземания са изложени на риск от банкиране, което от своя страна може да ги остави без необходимото и своевременно финансиране. За да избегнат подобни последствия, корпорациите могат да закупят суапове за кредитно неизпълнение, които ще хеджират риска от неизпълнение на финансиращата банка.

В допълнение към горното, суаповете за кредитно неизпълнение могат да се използват като инструмент за презастраховане на кредитен риск. Данните показват, че сред големите купувачи на кредитна защита има и участници на застрахователния и презастрахователния пазар.

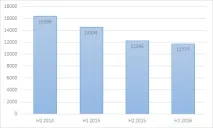

В някои индустрии общата нужда от застраховане е много висока и се случва възможностите за презастраховане да не са достатъчни. По този начин, като част от развитието на самоосигуряването, притежателите на полици се насочват към използването на суапове за кредитно неизпълнение и някои други кредитни деривативни финансови инструменти. Редица международни застрахователни и презастрахователни компании вече сериозно разглеждат тези инструменти като алтернативен и многообещаващ източник на рисково презастраховане. Графиката по-долу показва динамиката на пазара на суапове за кредитно неизпълнение от втората половина на 2014 г. до първата половина на 2016 г. в Съединените щати.

Както може да се види от графиката, в момента пазарът на суапове за кредитно неизпълнение в САЩ изпитва спад в обемите, което очевидно се дължи на глобалната тенденция за намаляване на активността на пазара на структурирани продукти, което се дължи на засиленото регулиране на този пазар. Въпреки това международният пазар на кредитни деривати все още изглежда доста впечатляващ, което показва търсенето на този инструмент [6]. По-долу е представена структурата на този пазар по местоположение на контрагентите за първата половина на 2016 г.

Данните от фиг. 3показват, че пазарът на кредитни деривати е концентриран главно в развитите страни на Европа и САЩ. Поради липсата на статистически данни за българския пазар на суапове за кредитно неизпълнение, не е възможно да се направи подробен анализ на тенденциите на българския пазар. Този факт предполага, че този пазар не е развит в България и такива инструменти като кредитни деривати в момента не са популярни.

Развитието на застраховането на кредитен риск с деривативни финансови инструменти в България е все още на ранен етап. За много застрахователи тази посока все още е високорискова и не е напълно разбрана. Необходимо е да се разработи статистика за застрахователните събития, да се наблюдават пазарните колебания, да се поддържа тясна връзка с банките в процеса на оценка на кредитополучателите и да се заимства опит от западни специалисти при работа с тях по презастраховане на кредитни рискове.