Може ли Фед да създаде ипотечна криза Опровержение на книгата на Николай Стариков Криза Как се прави

Вече знаем, че според теорията на Николай Стариков организатор на последната криза е „частният цех“ на ФРС. В тази статия искам да се спра на метода, по който Фед, според Стариков, организира тази криза. Оказва се, че всичко е много просто - достатъчно е само да повишавате и намалявате сконтовия процент навреме. Но наистина ли е така?

Николай Стариков не измисли нищо по-добро от това да цитира живелия в началото на 20 век конгресмен Чарлз Линдберг, бащата на онзи много известен пилот, станал известен не само с прелитането на Атлантическия океан, но и с това, че прославя Хитлер и дори го награждава. Но не това е основното, а много по-важното е, че този конгресмен е юрист по образование, а не икономист. И ето един икономист, живеещ в началото на 21-ви век като експерт по чисто икономически въпроси, който цитира адвокат, живял преди 100 години. Той прави това на страница 161. Ето цитата:

„За да повиши цените, всичко, което Федералният резерв трябва да направи, е да намали сконтовия процент. В резултат на това има приток на кредитни средства в икономиката и бум на фондовия пазар. След това, когато бизнесмените свикнат с тези условия, Фед може да сложи край на привидния си просперитет с внезапно повишаване на лихвените проценти. Чрез политиката на сконтовия процент той може да разклати пазара напред-назад или да предизвика внезапни промени в икономиката чрез рязко увеличаване на разликата в лихвените проценти. Във всеки случай Федералният резерв ще разполага с вътрешна информация за предстоящи промени във финансовата политика и ще знае предварително за бъдещи промени както в подобряване, така и в влошаване на финансовите условия.че за да се създаде криза по начина, който описва Линдберг, е необходимо Фед наистина да бъде „частен магазин“, чиито собственици не се отчитат пред никого, не се отчитат пред никого и никой не ги контролира, но вече разбрахме, че това далеч не е така. Всъщност Фед е много прозрачен, но преди да продължим, трябва да изясним нещо.

Има 2 вида залози, това са:

- отстъпка

- процент на федералните фондове

Лихвеният процент на федералните фондове е междубанковият лихвен процент по заеми, т.е. процентът, при който банките вземат заеми една от друга. Никой не определя специално тази ставка, но тя се определя на пазара на кредити в зависимост от търсенето и предлагането, но въпреки това (или може би обратното - затова), когато пишат "сконтов процент", те имат предвид точно процента на федералните фондове. Фед се опитва да повлияе на този процент с помощта на три инструмента:

- отстъпка

- размера на задължителните резерви, които банките са длъжни да държат в резервни банки

- операции на открития пазар, управлявани от Федералния комитет за открит пазар (FOMC).

Решението за лихвата на федералните фондове се взема от Федералния комитет за отворен пазар чрез гласуване. Тази комисия е задължена по закон да заседава поне 4 пъти годишно.година, а от 1981 г. заседава 8 пъти годишно. Така че всички решения на управителните органи на FRS са много прозрачни и специална страница е посветена на прозрачността на FRS на техния уебсайт. Ето какво конкретно се казва:

Федералният резерв значително разшири своята прозрачност по редица важни начини през последните години. По въпроси, свързани с провеждането на парична политика, Федералният резерв отдавна е една от най-прозрачните централни банки в света. След всяко свое заседание Федералният комитет за отворен пазар (FOMC) публикува доклади, които предоставят обосновка за решенията му, заедно с протокол от гласуването на Комитета и обяснение за всяко несъгласие. В допълнение, подробни протоколи от всяко заседание на FOMC се предоставят на обществеността три седмици след заседанието. Тези протоколи предоставят богата информация за диапазона от възгледи на членовете на комисията относно икономическата ситуация и перспективи, както и тяхната позиция относно съответната парична политика.Например, този документ всъщност е нещо като протокола от последното заседание на FOMC. Но това не е всичко. На всеки шест месеца FOMC докладва на Банковия комитет на Конгреса. Тези отчети могат да се видят тук: http://www.federalreserve.gov/monetarypolicy/mpr_default.htm.

Както можете да видите, не само президентът или конгресът, но всеки, който желае, може да получи информация как и защо е взето това или онова решение и кой какво конкретно е предложил и за какво е гласувал. Съгласете се, че в такива условия е много трудно да се изплете мрежа от конспирация за създаване на криза. Следователно, ако се окаже, че служителите на Фед са действали непрофесионално или дори по-лошо, имало е умишлен саботаж, както твърди Стариков, тогава,както се казваше по съветско време, веднага ще последват организационни заключения. Стариков беше този, който фантазира, че президентът уж не може да уволни мениджъра на Фед. Всъщност това става, както се казва, с един удар на писалката. Писах за това подробно тук: http://nstar-crisis.livejournal.com/1859.h tml.

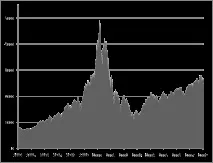

Но обратно към книгата на Стариков. На страница 162 той се опитва да приложи теорията на Чарлз Линдберг към последната криза:Дори и най-закоравелият скептик може да открие тези „родилни петна“ във веригата от събития, довели до кризата от 2008-2009 г. Помислете за ипотечната криза в САЩ. За да се случи, първо трябваше да започне инвестиционен бум и цените на имотите бързо пълзяха нагоре. За да създаде бум, точно по рецептите на своя ненавист, Фед намали лихвения процент: от 6% през 2001 г. до края на 2003 г. той падна на 1%.Това е степента, в която трябва да не разбирате икономиката и да не разбирате какво се случи в Съединените щати в началото на века, за да напишете, че Фед намалява лихвения процент, за да създаде инвестиционен бум. Целият свят, с изключение на Стариков, знае защо Фед понижи лихвите през 2001 г. Целият свят знае, че през 2000 г. имаше срив на борсата, т. нар. "доткам крах". Какво се е случило през тези години, красноречиво показва графиката на индекса на технологичните компании - Nasdaq:

Следващият въпрос е какво трябва да направи централната банка в случай на икономическо забавяне или рецесия? Отговорът е да се намали ставката. Какво правеше Фед по това време? Стариков вече си отговори - той намали ставката. Представям си какво би се случило, ако Фед не намали лихвата и пазарът се срине още повече в резултат на това. Стариков ще бъде първият, който ще напише, че Федералният резерв е направил това нарочно, за да фалира технологични компании и след това да ги сложи в ръцете си евтино. Книгата обаче не е за фондовия пазар, а за ипотечния пазар, докато Стариков твърди, че Фед създаде бум на ипотечния пазар, като намали дисконтовия процент. Всъщност тя не можеше да направи това по простата причина, че ипотечните лихви нямат нищо общо с лихвите на Фед.

Сконтовият процент е процентът на Федералния резерв, при който резервните банки издават овърнайт заеми. Това е управляван лихвен процент, определен от банките на Федералния резерв, а не пазарен лихвен процент. Основният процент на конвенционалната ипотека е пазарният лихвен процент по дългосрочните жилищни ипотеки.Промените в краткосрочния сконтов процент не могат да повлияят на лихвените проценти по дългосрочните ипотеки.

И така, сконтовият процент не може да повлияе на ипотечния процент, но какво ще кажете за лихвения процент на федералните фондове? Същото. Няма да навлизам в теоретични разсъждения или да цитирам нещо, а вместо това ще дам графики, които ясно демонстрират това твърдение. По-долу има графика, илюстрираща промяната в ипотеката (синя линия) ипроценти по федералните фондове (червена линия), с течение на времето (1990-2008):

Ипотечните данни тук са взети от уебсайта на Freddie Mac Mortgage Agency, а лихвените проценти на Федералния резерв са взети от официалния уебсайт на FRS, така че всеки може да провери отново тези данни. Както можете да видите, ипотечните лихви са практически независими от лихвите на Фед.

Така че Фед не можа да създаде бум на ипотечния пазар с помощта на сконтовия процент. По същите причини не успя да създаде криза на този пазар. Но обратно към книгата на Стариков. На страница 165 той пише:

И отново, както в предишния случай, всеки може да провери отново тези данни, като ги сравни с официалната статистика на 5/1 ARM курсове на уебсайта на ипотечната агенция Freddie Mac. По-горе са дадени връзки към страници с други данни (лихвени проценти на Фед и фиксирани лихвени проценти по заеми). Вероятно обаче вече сте забелязали, че на графиката има още една линия - синя. Сега, това е графика на доходността на съкровищните облигации. Защо са тук? Да, защото именно към тази стойност са обвързани ипотечните лихви, което е разбираемо, тъй като за разлика от лихвите на Фед, които са предназначени за краткосрочни заеми (овърнайт), държавните облигации обикновено са предназначени за дългосрочни инвестиции, сравними по отношение на ипотеките. Освен това Фед може да повлияе и на доходността на държавните облигации чрез операции на открития пазар, но както можете да видите от графиките по-горе, доходността на държавните облигации остава стабилна през цялото време. Така че, ако Фед наистина искаше да създаде високорискова криза, той щеше да манипулира доходността на държавните облигации на първо място.

Накратко, Федералният резерв не би могълсъздаде, дори ако наистина искаше, но имаше други начини да създаде тази криза, например чрез манипулиране на доходността на държавните облигации, но по някаква причина не го направи. За това защо кризата все пак възникна, вече писах тук, а защо кризата се превърна в ипотека, тук.