Спестявания, финансов съветник Красавина Елена

Как да инвестираме в чужбина без начален капитал?

За да направите това, можете да разгледате кумулативните програми, свързани с единици.

За първи път unit-linked продуктите са изобретени от прагматичните британци през 60-те години. Може би затова, въпреки че е невъзможно да се каже със сигурност, той получи прякора Мечо Пух „английският начин на инвестиране“. През 70-те години идеята за подобен продукт е подета от Германия, Франция и САЩ, където се развива бързо. До 90-те години продуктите, свързани с единици, бяха приети и признати от много страни в Западна и Източна Европа, както и от Азия.

Интересни исторически факти:

- през 1971г първият фонд, свързан с дялове, се появява в Индия - много по-рано, отколкото в Италия (от 1980-те), Испания (от 1980-те) и Швеция (от 1990-те).

- само в Германия до 2006г. вече имаше 80 компании, предлагащи свързани с единици продукти.

– днес в Литва делът на свързаните с дялове застраховки възлиза на над 80% от общия животозастрахователен пазар.

— Най-бързо завладяването на пазара от инвестиционния продукт беше в Швеция – за 7 години делът на английската начин на животозастраховане в общия животозастрахователен пазар е нараснал от 0 до 82%.

- В САЩ този продукт се използва като пенсионно спестяване от 40% от тези, които спестяват за собствената си старост.

- През 2006 г. програмата, свързана с дялове, предоставена от застрахователната компания Generali International (съществува от 1831 г.), получи награда от наградите PI-winner „Най-добър редовен премиум пенсионен план (международен)“ като най-добра международна програма за създаване на пенсионни спестявания, а през 2007 г. – наградата „Най-добър редовен премим продукт“ като най-добър спестовен план в света.

Unit-linked продукти в България.

В същото време някои застрахователни компаниилидерите са склонни да вървят в крак с времето и да възприемат чужд опит. И така се случи, че от около 2007г. започнаха да се появяват първите „псевдо“ продукти, свързани с дялове, наречени „инвестиционна застраховка“. По същество те приличат повече на структурни бележки, познати в чужбина, отколкото на самите продукти, свързани с единици.

Инвестиционното застраховане работи по следния начин: човек реално купува 2 продукта - застраховка и инвестиции. „Застрахователен“ продукт е типична застраховка, която инвестира в консервативни инструменти (предимно държавни облигации). Що се отнася до „инвестициите“, в този случай на застрахования се дава избор от, да си признаем, „кратък“ списък от финансови инструменти.

Като инвестиции могат да се използват:

– Няколко комбинации от акции на български компании (като правило по отрасли – металургия, електроенергия и др.)

В същото време такива програми като правило не се попълват и са подходящи само за хора, които са готови да инвестират поне от 100 000 до 1 000 000 рубли.

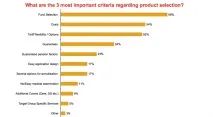

Междувременно наскоро беше проведено проучване в Англия.Клиентите, свързани с единици, отговориха на въпроса какво ги привлича към този продукт. Резултатите от отговорите са представени в таблицата

Както можете да видите, „изборът на средства“ е на 1-во място с голяма разлика. И наистина, чрез чуждестранни спестовни програми можете да инвестирате в повече от 230 доверени световноизвестни фонда, които инвестират пари на акционери във всякакви активи (облигации на държави, корпоративни облигации, злато, акции на компании в развиващите се страни и др.). От своя страна, чрез обвързани с единици програми за клиенти с капитал, цялата гама от финансови инструменти заизтънчен инвеститор.

На второ място са разходите (разходите). Трудно е да се каже какво се има предвид в случая. Или възможността да инвестирате от $ 100, или спестяване на данъци, или ясно дефинирани и лесно изчислени комисионни. Едно е ясно - българските ни фирми не изостават освен по преференциалното облагане - по всички останали точки губят мизерно.

И накрая, затваря челната тройка в отговорите - гъвкавост на тарифите, опции. Отново на нашия пазар това все още не се вижда.

Като цяло смятам, че с подходяща законодателна регулация българските компании ще имат все още огромно поле за дейност за растеж и развитие на unit-linked продукти. Междувременно жителите на България могат да отворят тези програми с чуждестранни застрахователни компании.

10 причини да изберете свързаното с единици като ваш инструмент за спестяване

1. Сигурност на инвеститорските средства.

Днес на българския пазар има достатъчен брой посредници от различни чуждестранни компании, предлагащи unit-linked продукти. Има надеждни и изпитани във времето застрахователни компании и има такива, които се опитват да се „маскират“ като тях. Последните за съжаление са масови и се продават много агресивно. За мен, като човек с първо висше юридическо образование, понякога изобщо не е ясно какъв договор урежда отношенията между една фирма и клиент, който й дава пари. Ето защо, когато избирам компания, винаги давам предпочитание само на тези, които не само са надеждни и големи компании, но и допълнително осигуряват на клиента максимална защита на средствата в случай на собствен фалит. Към днешна дата 100% от средствата на моите клиенти в сметки, свързани с дялове, са под защита от фалит.компании.

2. Обширни инвестиционни възможности.

Една от основните характеристики на Unit-Linked продуктите е, че те предоставят големи инвестиционни възможности. За разлика от конвенционалната натрупваща застраховка, в която човек може редовно да инвестира пари и в същото време да няма абсолютно никаква представа къде отиват парите, в този случай има огромен избор. В най-простия продукт, свързан с дялове днес, има 250 различни чуждестранни фонда, от които можете да направите инвестиционен портфейл за всяка финансова ситуация.

Искате ли да спечелите от ръста на цената на златото? Моля те! Фондът Pictet - PPMF (CH) Physical Gold е на ваше разположение.

Искате ли да станете собственик на облигации на развитите страни? Моля те! Templeton Global Bond Fund е на ваше разположение.

Можете също така да инвестирате в компании само в една държава или в компании, занимаващи се само с определени дейности (например занимаващи се с изследвания, свързани с използването на природни (естествени) ресурси) и др.

3. Минимизиране на валутните рискове.

Въпреки факта, че самите фондове са деноминирани в една валута (най-често - долари или евро), активите във фонда се закупуват във валутата на емитиращата държава. Така например в същия фонд за акции на iShares Emerging Markets за развиващите се страни има акции на Газпром и Сбербанк, деноминирани в рубли. Това ви позволява да минимизирате колебанията на различните валути и да получите допълнителна печалба от това.

4. Преференциално данъчно облагане.

При инвестиране чрез застрахователна компания, всички договорни отношения се формализират със застраховка живот, благодарение на която клиентите от България получават преференциално данъчно облагане при инвестиране. Съответно не е необходимо да се подава годишна декларация.

5. Яснота на наследството.

При откриване на програма в застрахователна компания, клиентът може веднага да посочи наследниците и дяловете, в които капиталът да бъде наследен. След смъртта на инвеститора, наследниците получават всички спестявания при кандидатстване в рамките на 2 седмици, без да чакат откриването на наследството.

6. Удобство на инвестиране и разпореждане със средства.

Инвестирането в застрахователна компания може да се извърши автоматично, без допълнителни затруднения за клиента. Достатъчно е да свържете банкова карта към сметката, от която ще бъде дебитирана определена сума пари месечно и без допълнителни комисионни. Застрахователната компания също автоматично ще разпредели тези пари между избраните фондове.

Клиентът може да наблюдава промяната в инвестиционния си портфейл онлайн, чрез специален онлайн профил (и то поне всеки ден). Също така тогава от името на клиента застрахователната компания може да насочи натрупаните средства, например за заплащане на обучението на детето в чужбина, или за изплащане на пасивен доход.

7. Възможност за теглене на средства.

Програмата има т. нар. „начален период“, през който инвеститорът натрупва договорените застрахователни премии. По правило е две години. Депозираните пари за този период са „замразени“ до края на срока на програмата. В края на този период можете да предприемете всякакви действия. Например, намалете размера на вноските, спрете да плащате вноски, преустановете плащането на вноски, свободно теглете пари от програмата (с изключение на първоначалната сума, събрана там през първия период) и свободно добавяйте еднократни плащания (в допълнение към месечните вноски) за всяка сума.

8. Пенсионни плащания и пасивен доход.

Тази програма е страхотнаподходящ за тези съзнателни граждани, които планират да спестяват за своите сигурни старини. В края на програмата можете да дадете нареждане на застрахователната компания и тя ще изплаща определеното „увеличение на пенсията“ месечно / тримесечно / годишно по сметката.

9. Достъпни месечни такси.

Минималната месечна такса за програма от 10 или повече години е$100/месец. (Доверие на инвеститорите)

Минималната месечна такса за програма под 10 години е200$/месец. (Доверие на инвеститорите)

Вярно, тук важи един неизменен закон - колкото повече може да инвестира един инвеститор, толкова по-големи бонуси го очакват. Най-атрактивният размер на месечната инвестиция ще бъде от1125$/месец. В този случай инвеститорът ще получи плюс 5% като бонус за всеки депозит.

10. Избор на съотношението на риск и възвращаемост.

За всеки фонд на уебсайта на застрахователната компания е дадено подробно описание: в какво инвестира фондът, колко време съществува, каква доходност е показал през минали периоди и дори какъв рейтинг на надеждност и ниво на риск има. По този начин е възможно не само да се избират средства в съответствие с типа инвеститор, но и пряко да се влияе върху доходността на целия портфейл като цяло.

Доходност на инвестиционните портфейли.

Как да разберете повече?

1. Можете да гледате безплатен уебинар по тази тема

2. Можете да поръчате стандартно портфолио абсолютно безплатно чрез формата.

Услугите за отваряне на програмата също ще бъдат безплатни. По-нататъшната поддръжка на портфолиото се извършва в съответствие с тарифите.